Как стать инвестором. Сравниваем классику и новыми трендами инвестирования

Как стать инвестором. Сравниваем классику и новыми трендами инвестирования

Частное инвестирование становится трендом по всему миру. В Молдове этот тренд тоже набирает обороты: многие вокруг решают стать инвесторами. Тем более не обязательно инвестировать миллионы, начинать можно с небольшой суммы. Последние несколько лет обороты набирает краудфандинговое, или P2P инвестирование. В Молдове такой вид инвестиций предлагает финтех платформа Fagura.com. Разберем, чем отличаются классические виды инвестирования, изучим их плюсы и минусы и сравним с P2P-инвестициями.

Начнем с классики - банковских депозитов. Если задаться вопросом, куда можно вложить деньги, то многим сразу на ум приходит банковский депозит. В Молдове это самый популярный тип вложений, потому что привычный и относительно простой.

Это подтверждает и банковская статистика. Так, в декабре 2020 года на депозитах в национальной валюте лежало 46,3 млрд леев. Из них 29,3 млрд леев - депозиты физических лиц. Большая часть из них - депозиты под проценты.

За год объем всех депозитов вырос на 11,7% - до 51,7 млрд леев. Вклады “физиков” выросли к концу 2021 года до 32,2 млрд, то есть почти на 3 млрд леев.

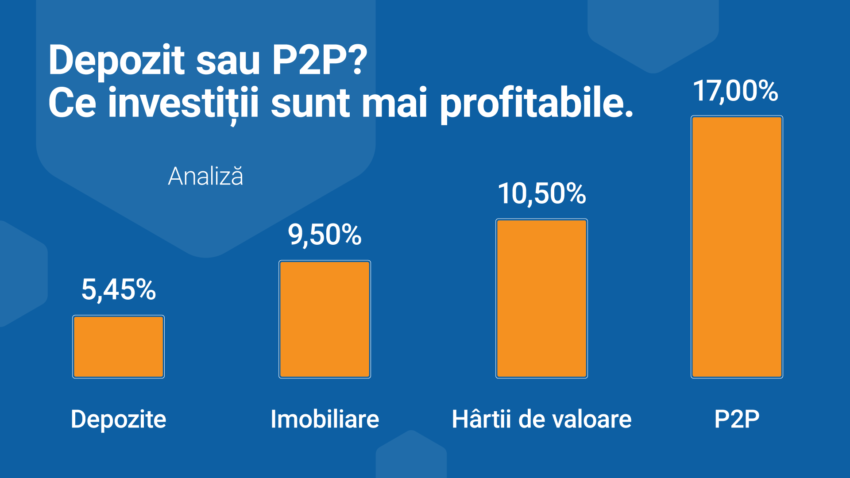

Средняя ставка по вкладам в леях за год также выросла - в среднем на 1-1,2 процентных пункта, с 3,81% до 4,97%. По свежим данным за январь 2022 года, ставки еще немного выросли - до 5,45%

Еще 38,4 млрд леев хранится в банках в виде депозитов в иностранной валюте. Их них 23,7 млрд леев - вклады физических лиц. За год их объем вырос на 2,2 млрд леев. Средняя ставка по депозитам в иностранной валюте для физических лиц несколько снизилась - с 0,52% до 0,34% годовых. В январе текущего года валютные вклады принимали под 0,37% годовых.

Итак, в чем плюсы банковских депозитов?

- Безопасность, почти без рисков

В Молдове есть Национальный фонд гарантирования вкладов. По закону, если банк обанкротится, то вкладчикам вернут минимум по 50 тыс. леев. После запуска процесса ликвидации обанкротившегося банка при продаже его имущества или возврате кредитов деньги возвращают в первую очередь физическим лицам - если у них на счетах лежало больше 50 тыс. леев. Чтобы еще больше обезопасить свои деньги, можно разделить сумму на несколько частей и открыть депозиты в нескольких банках на разных условиях.

- Доступность для каждого

Открыть банковский депозит может любой гражданин Молдовы. Сейчас есть возможность оформить вклад и дистанционно, через банковское приложение. Для открытия депозита иногда достаточно 100 леев.

И какие минусы?

- Низкая доходность, не защищает от инфляции

Если открыть вклад на 1000 леев под самый высокий из предлагаемых в банках процент - 6,04% - на срок от года до двух лет, то по итогам первого года, доход будет не больше 75 леев. В обычные, не кризисные, годы, это могло бы сберечь деньги от инфляции, так как в главную задачу Национального банка входит удержание инфляции на уровне 5%+-1,5%.

Но в нынешний период, когда инфляция по итогам 2021 года достигла 14,7%, а на 2022 год прогнозируются в среднем 18%, банковские вклады не только не принесут доход, но и частично обесценятся из-за высокой инфляции. То же самое касается и валютных депозитов. С процентной ставкой меньше одного процента депозит в размере 500 евро станет через год депозитом в 503 евро. Такой показатель сложно назвать доходом.

- Невозможность получить деньги в нужный момент

Больше 70% банковских вкладов - срочные вклады, то есть открытые на определенный срок. Если снять деньги раньше окончания срока депозита, можно потерять проценты.

Можно сделать вывод, что банковские депозиты надежны, безопасны, но не приносят дохода, а в кризисные годы и не сберегают от инфляции, даже если депозиты открыты в валюте.

Недвижимость

Перейдем к недвижимости. Этот вид инвестиций так же, как депозит, считается классическим.

Главное отличие от банковского депозита - объем вложения. Чтобы купить недвижимость, нужна бОльшая сумма, чем для открытия депозита.

Существует несколько вариантов инвестиций в недвижимость: покупка жилой недвижимости для перепродажи, покупка жилой недвижимости для сдачи в аренду, покупка коммерческой недвижимости для перепродажи и покупка коммерческой недвижимости для сдачи в аренду.

Плюсы инвестиций в недвижимость

- Это довольно просто

Чтобы купить недвижимость, необязательно разбираться в финансах. Кроме того, можно обратиться к риэлтору, который поможет купить подходящую квартиру или здание.

- Надежный капитал

Покупка недвижимости всегда была самым консервативным способом сохранения денег. Купленное жилье - незыблемый актив, который останется у покупателя, что бы ни случилось. Особенно если оно застраховано.

Минусы

- Низкая доходность

Предположим, вы готовы вложить в покупку квартиры 25 тыс. евро, но, перепродав ее через три года, вы получите доход в размере максимум 10–12% от первоначальной стоимости. При этом нужно учитывать необходимость временных и финансовых затрат на оформление сделок, поиск покупателя недвижимости и, возможно, другие расходы.

От сдачи жилья в аренду доходы также невысоки. По оценкам агентств недвижимости, доходность от сдачи квартир составляет 7-8% годовых.

- Случаются риски

Один из самых популярных способов заработать на недвижимости — это купить квартиру в новострое на этапе застройки, чтобы впоследствии, когда дом сдадут в эксплуатацию, квартиру перепродать. Так доход может быть выше - от 5 до 50 тыс. евро в зависимости от первоначально вложенной суммы. Но чем выше доход, тем выше риски. Это основное правило инвестора. И в молдавских условиях можно нарваться на недобросовестных застройщиков, которые либо задерживают сдачу в эксплуатацию, в лучшем случае, либо исчезают с деньгами вкладчиков, в худшем.

- Низкая ликвидность

Продать купленную квартиру не всегда легко по рыночной цене. Иногда покупателя не находят годами. За несколько лет могут измениться обстоятельства: рядом с домом появится стройка, будут вестись ремонтные работы целой улицы или закроют близлежащий детский сад или школу. Это влияет на конечную цену жилья.

- Невозможность оформить сделку купли-продажи онлайн

Покупка недвижимости пока не предусматривает возможности ее оформления дистанционно: осмотр квартиры/дома, поход к нотариусу, регистрация в кадастре и т.д. Все эти этапы требуют личного присутствия.

Ценные бумаги

Инвестируя в государственные ценные бумаги (ГЦБ), вы кредитуете государство. На ваши деньги оно может развивать экономику, создавать новые рабочие места или платить пенсии. Есть два вида ГЦБ - казначейские обязательства со сроком обращения до года и гособлигации со сроком обращения от года и более.

Если вы инвестируете в казначейские обязательства, то проценты по ним и вложенную сумму выплатят на дату погашения. Вкладывать в ГЦБ можно только в национальной валюте. На середину декабря ставки варьировали от 8,5% до 9,9%, а уже к 1 февраля - от 8,9% до 11,2%.

Если инвестируете в гособлигации, то проценты по ним вы сможете получать периодически (раз в полгода) в форме купонов. Например, в конце января минфин предлагал гособлигации со сроком размещения на 7 лет и годовой ставкой 10%. Самая низкая процентная ставка у двухлетних гособлигаций - 7,12% годовых.

Ставки по ГЦБ каждый год меняются в зависимости от инфляции и базовой ставки Нацбанка. В кризисный 2015 год ставки по ГЦБ превышали 20%.

Самый главный покупатель ГЦБ - коммерческие банки. Они же становятся брокерами для физических лиц или компаний, если те решаются на покупку ГЦБ. Купить ГЦБ можно на аукционах, которые несколько раз в месяц проводит Нацбанк.

Плюсы

- Максимальная надежность

С момента создания рынка ГЦБ со стороны государства не было ни одного случая несвоевременного выкупа ГЦБ или выплаты процентов по ним.

- Высокая ликвидность

Так как ГЦБ обращаются на вторичном рынке, их можно продать на этом рынке и сразу получить деньги. Одновременно вы получите и проценты за каждый день нахождения ГЦБ в вашем портфеле.

- Средняя доходность

Обычно ставки по ГЦБ выше, чем по вкладам, а значить шансы сберечь деньги от инфляции - выше. При покупке краткосрочных казначейских обязательств сроком на 364 дня на большую сумму, например, на 100 тыс. леев, можно заработать 10 тыс. леев.

Минусы

- Сложность процесса покупки

Чтобы купить ГЦБ, нужно открыть брокерский счет в банке, запросить у банка информацию о сроках и условиях, заполнить заявку, внести сумму на счет и ждать сообщения от банка, если заявка удовлетворена.

Минфин уже год обещает все упростить, создав специальную платформу, через которую купить ГЦБ сможет чуть ли не школьник, но пока платформа еще в процессе разработки.

- Доходность может “исчезнуть”

Съесть ту самую среднюю доходность могут банковские комиссии и различные сборы - за открытие счета (30-50 леев), за заключение сделки (до 100 леев), за погашение ценных бумаг, за перевод денег из Нацбанка на ваш банковский (0,5%-0,7%), за обналичивание (1%) и т.д. В разных банках комиссии разные: или фиксированные 28-45 банов за одну ценную бумагу стоимостью 100 леев, или —0,1% от суммы сделки, но не менее 50 леев за одну операцию покупки ГЦБ. Также не забудьте, что теперь надо платить налог на доход от погашения ГЦБ 12%.

P2P-кредитование

В Молдове таким видом инвестиций занимается финансово-технологическая компания Fagura. Смысл инвестирования в том, что люди инвестируют деньги в кредиты для тех, кому нужны деньги - на стартап, оборотные средства в компанию, на свадьбу, поездку мечты и т.д.

Инвесторы получают от такого инвестирования доход - в среднем 15-17% годовых, причем в евро. Все процессы - и инвестирования, и кредитования происходят онлайн. Минимальная сумма инвестиции - €25.

На сайте Fagura.com есть калькулятор, который рассчитает ваш примерный доход в зависимости от суммы инвестиций - от €100 до €100 тыс., срока - от 12 до 36 месяцев и степени выбранного риска - от А до G. Чем выше риск, тем выше процентная ставка для заемщика и, соответственно, для инвестора.

Еще можно выбрать автоматическое инвестирование или инвестировать вручную. Для начинающих инвесторов подходит первый вариант. За автоинвестирование дополнительная комиссия не взимается. Она стандартная для всех инвесторов - 2%.

При автоинвестировании можно выбрать несколько фильтров. Только важно помнить, если вы установили слишком строгие критерии, то можете долго ждать подходящего заемщика, который подойдет под ваши запросы.

Плюсы

- Высокая доходность

Доходность от такого вида вложений несравнимо выше депозитов и вполне позволяет выдержать даже 15-процентную инфляцию, потому что инвестиции совершаются в евро, и процент начисляется тоже в евро. Кроме того, начисление дохода происходит в виде сложного процента, или по-простому - “процента на процент”, что еще больше увеличивает прибыль от вложения.

Например, если вложить €1000 на 24 месяца, выбрав средний уровень риска, то доход по итогам двух лет составит не менее €149, а в среднем - €195. По сравнению с валютным депозитом прибыль будет более чем в 30 раз выше.

- Доступность

Весь процесс инвестирования - от регистрации на платформе до непосредственно инвестирования занимает не больше одного дня. И никуда не надо ходить. Процесс регистрации - онлайн, с соблюдением самых строгих правил двухфакторной идентификации и идентификации по паспорту.

Единственное условие - нужно иметь счет - либо в банке, либо в одном из электронных кошельков.

Инвестировать очень легко и просто - все подробно расписано и максимально юзерфрендли.

Минусы

- Существуют риски

Инвестор на платформе может выбрать заемщика, которого будет кредитовать. Каждому заемщику присваивается степень риска в зависимости от доходов, кредитной истории и других критериев. Если выбрать риск D, процент будет выше - более 30%, но тогда возрастает риск, что кредит, в который вы вложили деньги, может стать неблагоприятным. В то же время доля неблагоприятных кредитов в Fagura - 3-4%, в банках - 6-8%.

В Fagura придумали, как инвесторы могут себя еще больше обезопасить: будет создан Резервный фонд, который покроет все риски инвесторов в случае неблагоприятных заемщиков.

- Средняя ликвидность

Вложенные деньги невозможно получить обратно в любой момент. Они возвращаются на счет постепенно, по мере возвращения денег заемщиком. Иногда это происходит довольно быстро: половину вложенных денег можно получить уже через несколько месяцев и, к примеру, вложить их снова. Порой приходится ждать до конца срока погашения кредита заемщиком.

Чтобы повысить ликвидность дохода, до конца марта на платформе появится вторичный рынок, то есть инвесторы смогут продать свои инвестиции, если срочно нужны деньги, а затем, при улучшении обстоятельств, вернуться к инвестированию.

Cum să devii investitor. Comparăm opțiunile clasice și noilor tendințe în investiții

Investițiile private devin o tendință în întreaga lume. În Moldova, acest fenomen ia amploare și astfel, mai mulți decid să devină investitori. Pentru aceasta nu este necesar să investești milioane, poți începe cu o sumă mică. În ultimii câțiva ani, crowdfunding-ul sau investițiile P2P au câștigat avânt, iar în țara noastră, acest tip de investiție este oferit de platforma fintech Fagura.com. Să analizăm prin ce diferă formele clasice de investiții, să le studiem avantajele și dezavantajele și să le comparăm cu investițiile P2P.

Depozite

Să începem cu clasicele - depozite bancare. Este probabil prima opțiune care ne vine imediat în minte când e vorba despre investiții. În Moldova, acesta este cel mai popular tip de investiție, deoarece este familiar și relativ simplu. Lucru confirmat și de statisticile bancare. În decembrie 2020, 46,3 miliarde de lei erau la depozite în moneda națională. Dintre acestea, 29,3 miliarde de lei sunt depozite ale persoanelor fizice. Cele mai multe dintre ele sunt depozite cu dobândă.

Pe parcursul anului, volumul tuturor depozitelor (de la persoane fizice și persoane juridice) a crescut cu 11,7% - constituind la 51,7 miliarde lei. Contribuțiile persoanelor fizice au crescut până la sfârșitul anului 2021 la 32,2 miliarde, cu aproape 3 miliarde lei mai mult decât în 2020. Rata medie la depozitele în lei a crescut și ea pe parcursul anului - cu o medie de 1-1,2 puncte procentuale, de la 3,81% la 4,97%. Conform celor mai recente date pentru ianuarie 2022, ratele au mai crescut ușor - până la 5,45%

Alte 38,4 miliarde de lei sunt păstrate în bănci sub formă de depozite în valută. Dintre acestea, 23,7 miliarde de lei sunt depozite ale persoanelor fizice. Pe parcursul anului, volumul acestora a crescut cu 2,2 miliarde lei. Rata medie la depozitele în valută pentru persoane fizice a scăzut ușor - de la 0,52% la 0,34% pe an. În luna ianuarie a acestui an, depozitele în valută au fost acceptate la 0,37% pe an.

Deci, care sunt avantajele depozitelor bancare?

- Siguranță. Aproape niciun risc

Moldova are un Fond Naţional de Garantare al Depozitelor. Conform legii, în cazul în care banca dă faliment, atunci cel puțin 50 de mii de lei vor fi returnați deponenților. După începerea procesului de lichidare a unei bănci falimentare, la vânzarea proprietăților sale sau la rambursarea creditelor, banii sunt returnați în primul rând persoanelor fizice – dacă aveau în conturi mai mult de 50 de mii de lei. Pentru a vă asigura și mai mult banii, puteți împărți suma în mai multe părți și deschide depozite la mai multe bănci, în condiții diferite.

- Accesibilitate pentru toată lumea

Orice cetățean al Republicii Moldova poate deschide un depozit bancar. Acum este posibil să faci o depunere și de la distanță, prin aplicația băncii. În unele cazuri ai nevoie de numai 100 de lei pentru a deschide un depozit.

Și care sunt dezavantajele?

- Randament scăzut nu te protejează împotriva inflației

Dacă deschizi un depozit de 1 000 de lei la cea mai mare dobândă oferită în bănci - 6,04% - pe o perioadă de unul până la doi ani, atunci până la sfârșitul primului an venitul tău nu va depăși 75 de lei. În anii obișnuiți, fără criză, acest lucru ți-ar putea salva banii de la inflație, deoarece sarcina principală a Băncii Naționale este să mențină inflația la 5%, +/- 1,5%.

Dar în perioada actuală, când inflația la sfârșitul anului 2021 a atins 14,7%, iar pentru 2022 se prognozează o medie de 18%, depozitele bancare nu numai că nu vor aduce venituri, dar se vor deprecia, parțial și din cauza inflației ridicate. Același lucru este valabil și pentru depozitele în valută. Cu o dobândă mai mică de unu la sută, un depozit de 500 de euro va deveni într-un an un depozit de 503 de euro. E greu să spunem că acesta este un venit.

- Nu ai acces la bani rapid

Peste 70% din depozitele bancare sunt depozite la termen, adică deschise pentru o anumită perioadă. Dacă retragi banii înainte de sfârșitul perioadei de depunere, poți pierde dobânda. Putem concluziona că depozitele bancare sunt fiabile, sigure, dar nu generează venituri, iar în ani de criză nu sunt ocolite de inflație, chiar și depozitele în valută.

Proprietățile imobiliare

Să trecem la imobiliare. Acest tip de investiție, la fel ca un depozit, este considerat a fi clasic. Principala diferență față de un depozit bancar este valoarea investiției. Pentru a cumpăra o proprietate, aveți nevoie de o sumă mai mare decât pentru a deschide un depozit. Există mai multe opțiuni pentru a investi în imobiliare: cumpărarea de proprietăți rezidențiale pentru revânzare, cumpărarea de proprietăți rezidențiale pentru închiriere, cumpărarea de proprietăți comerciale pentru revânzare și cumpărarea de proprietăți comerciale pentru închiriere.

Avantajele investiției în imobiliare

- Este destul de simplu

Pentru a cumpăra o proprietate nu este necesar să aveți cunoștințe financiare. În plus, puteți contacta un agent imobiliar care vă va ajuta să cumpărați un apartament sau o clădire potrivită.

- Capital de încredere

Cumpărarea unei proprietăți a fost întotdeauna cel mai conservator mod de a economisi banii. Locuința achiziționată este un bun de nezdruncinat, care va rămâne la cumpărător, indiferent ce s-ar întâmpla. Mai ales dacă este asigurat.

Minusuri

- Randament scăzut

Să presupunem că ești gata să investești 25 de mii de euro în achiziționarea unui apartament, iar la revânzarea lui, în trei ani, vei avea un câștig de maxim 10-12% din costul inițial. Totodată, trebuie să ții cont că vei avea nevoie de timp și vei suporta costuri financiare suplimentare pentru executarea tranzacțiilor, căutarea unui cumpărător de imobil și, eventual, alte cheltuieli de întreținere. Venitul din închirierea locuințelor este, de asemenea, scăzut. Potrivit agențiilor imobiliare, randamentul din închirierea apartamentelor este de 7-8% anual.

- Există și riscuri

Una dintre cele mai populare modalități de a face bani pe imobiliare este cumpărarea unui apartament într-o clădire nouă aflată în construcție, pentru ca ulterior, în momentul dării în exploatare, apartamentul sa poată fi revândut. Aici venitul poate fi mai mare - de la 5 la 50 de mii de euro, în funcție de suma investită inițial. Dar, cu cât veniturile sunt mai mari, cu atât riscurile sunt mai mari. Aceasta este regula de bază a investitorului. Și în condițiile țării noastre, poți întâlni dezvoltatori fără scrupule: care fie întârzie mult finalizarea construcției (în cel mai bun caz), fie dispar cu banii deponenților (în cel mai rău caz).

- Lichiditate scăzută

Vânzarea unui apartament achiziționat la prețul de piață nu este întotdeauna ușoară. Uneori, nu găsești un cumpărător ani de zile. Circumstanțele se pot schimba în câțiva ani: lângă casă va apărea un șantier, o stradă întreagă va fi reparată sau o grădiniță sau o școală din apropiere va fi închisă. Acest lucru afectează mult prețul final al locuințelor.

- Imposibilitatea efectuării unei tranzacții de cumpărare - vânzare online

Cumpărarea unui imobil nu prevede încă posibilitatea înregistrării acestuia de la distanță: vizualizarea unui apartament/casa, mersul la notar, înscrierea la cadastru etc. Toate aceste etape necesită prezență fizică.

Hârtii de valoare (Titluri de Stat)

Investind în titluri de stat, împrumuți statul. Cu banii tăi, acesta poate dezvolta economia, poate crea noi locuri de muncă sau poate plăti pensii. Există două tipuri de titluri de stat - obligațiuni de trezorerie cu o scadență de până la un an și obligațiuni de stat cu o scadență de un an sau mai mult.

Dacă investești în bonuri de trezorerie, dobânda aferentă acestora și suma investită vor fi plătite la data scadenței. Poți investi în titluri de stat doar în moneda națională. La jumătatea lunii decembrie, ratele au variat de la 8,5% la 9,9%, iar până la 1 februarie - de la 8,9% la 11,2%.

Dacă investești în obligațiuni de stat, atunci poți primi dobândă pe acestea periodic (la fiecare șase luni) sub formă de cupoane. De exemplu, la sfârșitul lunii ianuarie, Ministerul Finanțelor a oferit obligațiuni de stat cu o scadență de 7 ani și o rată anuală de 10%. Cea mai mică rată a dobânzii pentru obligațiunile de stat pe doi ani - 7,12% pe an. Ratele hârtiilor de valoare se modifică în fiecare an în funcție de inflație și de rata de bază a Băncii Naționale. În anul de criză 2015, ratele la obligațiunile de stat au depășit 20%.

Principalii cumpărători de titluri de stat sunt băncile comerciale. Acestea, la rândul lor, devin brokeri pentru persoane fizice sau companii, care decid să cumpere titluri de stat. Poți cumpăra titluri de stat la licitațiile organizate de Banca Națională de mai multe ori pe lună.

Plusuri

- Fiabilitate maximă

De la crearea pieței titlurilor de stat, nu a existat niciun caz de răscumpărare prematură a titlurilor de stat sau de plată întârziată a dobânzilor asupra acestora.

- Lichiditate ridicată

Deoarece titlurile de stat sunt tranzacționate pe piața secundară, ele pot fi vândute acolo și poți primi banii imediat. În același timp, vei primi dobândă pentru fiecare zi în care titlurile de stat sunt în portofoliul tău.

- Rentabilitate medie

De obicei, ratele la titlurile de stat sunt mai mari decât la depozite, ceea ce înseamnă că șansele de a câștiga bani din inflație sunt mai mari. Când cumperi bonuri de trezorerie pe termen scurt, spre exemplu pentru un an, la o sumă mare (să zicem 100 de mii de lei) - vei câștiga cca 10 mii de lei.

Minusuri

- Complexitatea procesului de cumpărare

Pentru a cumpăra titluri de stat, trebuie să deschideți un cont de brokeraj la o bancă, să soliciți băncii informații despre termenii și condițiile de achiziție, să completezi o cerere, să depui suma în cont și să aștepți un mesaj de la bancă dacă cererea este acceptată. Ministerul Finanțelor promite de mai bine de un an că va simplifica procedura prin crearea unei platforme dedicate, prin care aproape oricine va putea cumpăra titluri de stat, însă până acum platforma este încă în dezvoltare.

- Profitul scade

Comisioanele bancare și alte comisioane de deservire îți pot consuma acea profitabilitate (cel puțin parțial): pentru deschiderea unui cont (30-50 lei), pentru încheierea unei tranzacții (până la 100 lei), pentru răscumpărarea titlurilor, pentru transferul de bani de la Banca Națională în contul tău bancar. (0,5% - 0,7%), pentru încasare (1%) etc. Diferite bănci au comisioane diferite: fie unul fix, de 28-45 de bani pentru un titlu în valoare de 100 de lei, fie egal cu 0,1% din valoarea tranzacției, dar nu mai puțin de 50 de lei pentru o operațiune de cumpărare a titlurilor de stat. De asemenea, nu uita că acum trebuie să plătești un impozit pe venitul din răscumpărarea titlurilor de stat de 12%.

Creditarea P2P

În Republica Moldova, acest tip de investiții a fost adus pe piață de fintech-ul Fagura.com. Ideea proiectului este că oamenii investesc bani în împrumuturi pentru cei care au nevoie de bani - ca și capital de lucru pentru companie, pentru diverse achiziții, pentru o călătorie de vis sau pentru lansarea unei afaceri etc. Din astfel de investiții, investitorii primesc venituri în medie de 15-17% (uneori și până la 20%) pe an în euro. Tot procesul - atât de investiții, cât și de creditare - are loc online. Suma minimă de investiție este de 25 de euro.

Site-ul Fagura.com are un calculator, care îți va calcula venitul aproximativ în funcție de valoarea investiției - de la 100 la 100 mii €, pe un termen - de la 12 la 36 de luni și în funcție de gradele de risc alese - de la A la G. Cu cât riscul este mai mare, cu atât rata dobânzii este mai mare pentru debitor și, în consecință, pentru investitor.

De asemenea, poți alege să investești automat (AutoInvest) sau să alegi manual creditele în care investești (manual Invest). Pentru investitorii începători, prima opțiune este potrivită. Nu există taxe suplimentare pentru opțiunea AutoInvest. Comisionul este unul standard pentru toți investitorii - 2% și se achita doar atunci când primești banii înapoi în cont de la împrumutați.

Când investești automat, poți selecta mai multe filtre. Este important doar să reții că, dacă selectezi criteriile prea stricte, poți aștepta prea mult timp pentru ca o cerere să se potrivească nevoilor tale.

Plusuri

- Randament ridicat

Randamentul din acest tip de investiții este incomparabil mai mare decât depozitele și este foarte posibil să rezistați chiar și la o inflație de 15%, deoarece investițiile se fac în euro, iar dobânda se percepe și în euro. În plus, acumularea veniturilor are loc sub formă de dobândă compusă, sau într-un mod simplu - „dobândă la dobândă”, care crește și mai mult profitul din investiție. De exemplu, dacă investești 1 000 de euro timp de 24 de luni, alegând un nivel mediu de risc, atunci venitul pentru doi ani va fi de cel puțin 149 de euro, iar în medie - 195 de euro. Comparativ cu un depozit în valută, profitul va fi de peste 30 de ori mai mare.

- Disponibilitate

Întregul proces de investiție - de la înregistrarea pe platformă până la investiția propriu-zisă durează nu mai mult de o zi. Și nu trebuie să mergi nicăieri. Procesul de înregistrare este online, urmând cele mai stricte reguli de identificare cu doi factori și de verificare a identității. Singura condiție este să ai un cont - fie într-o bancă, fie într-unul dintre portofelele electronice. Investiția este foarte ușoară și simplă - totul este detaliat și cât se poate de ușor de utilizat.

Minusuri

- Există riscuri

Investitorul de pe platformă poate alege împrumutatul pe care îl va credita (portret robot, depersonalizat). Fiecărui împrumutat i se atribuie un grad de risc în funcție de venit, istorie de credit și alte criterii. Dacă alegi grad de risc D, dobânda va fi mai mare - mai mult de 30%, dar atunci crește și riscul ca împrumutul în care ai investit bani să devină neperformant (să nu fie întors). Totodată, ponderea creditelor neperformante în Fagura este de 3-4%, în timp ce la bănci - 6-8%.

Fagura va implementa măsuri suplimentare pentru a asigura și mai mult investitorii: va fi creat un Fond de rezervă care va acoperi toate riscurile investitorilor în cazul debitorilor rău-platnici.

- Lichiditate medie

Banii investiți nu pot fi returnați în cont imediat. Fondurile revin în cont treptat, pe măsură ce împrumutatul întoarce ratele lunare (banii). Uneori acest lucru se întâmplă destul de repede: jumătate din banii investiți pot fi primiți în câteva luni și, de exemplu, investiți din nou. Alteori trebuie să așteptați până la sfârșitul perioadei de rambursare a creditului de către debitor.

Pentru a crește lichiditatea veniturilor, pe platformă va apărea o piață secundară până la sfârșitul lunii martie, unde investitorii își vor putea vinde investițiile dacă au nevoie urgentă de bani, iar apoi, când circumstanțele se vor îmbunătăți, vor putea reveni să investească.